Ist Ihnen Ihr sauer verdientes Geld zu schade, um damit herumzuzocken und dabei immer wieder hohe Verluste zu erleiden?

Hier können Sie sich zum neuen Dividendendepot anmelden, das ich im Januar 2013 als meine Antwort auf das niedrige Zinsniveau aufgelegt habe.

Erst war es das Platzen der Internetblase, dann „Ereignisse“ wie die Finanzkrise nach der Pleite von Lehman Brothers und seit fast drei Jahren sind es die Nachrichten aus Griechenland und die Befürchtungen, dass der Euro als Währung kollabieren könnte, die die Börsen in Atem halten.

Seit mehr als zwölf Jahren herrscht nun bereits das Chaos an den Börsen. Da verlieren viele „Normalbürger“ die Lust, sich noch immer (oder wieder) mit dem Thema Börse zu beschäftigen. Verständlich!

Doch es gibt Strategien, die sich über viele Jahrzehnte bewährt haben und die sich von denen der Trader in den Handelssälen der Banken, den privaten, der zahllosen Hedgefonds oder der automatischen Hochfrequenzhandelssysteme unterscheiden- und die vor allem für „Leute wie Sie und ich“ geeignet sind, Leuten, die vor allem DAS wollen:

– Wollen Sie lieber entspannt ans Ziel kommen und ansonsten lieber Ihrer normalen Tätigkeit nachgehen?

– Wollen Sie möglichst wenig handeln, nicht täglich hunderte Börsennachrichten durcharbeiten, um am Ende vielleicht doch nicht zu wissen, auf welche Sie reagieren müssen oder besser doch (noch) nicht?

– Haben Sie dennoch Ihre Ziele, für die Sie auch finanzielle Mittel benötigen?

Dass die Renten alles andere als sicher sind, dürfte unbestritten sein! Dass die meisten Lebensversicherungen angesichts der niedrigen Zinsen in den kommenden zwanzig Jahren (so lange dürfte der Abbau der gigantischen Schuldenberge dauern, die die Staaten angehäuft haben und die sie nur dann abbauen können, wenn die Zinsen niedrig bleiben) kaum eine hohe Rendite abwerfen werden ebenfalls!

Minizinsen auf dem Sparbuch oder Tagesgeldkonto werden Ihnen kaum eine ausreichende Altersvorsorge bescheren!

Wussten Sie, dass aus 100.000 Euro– auf dem Sparbuch „angelegt“- in 25 Jahren (rein an Kaufkraft) 47.750 übrig sein werden, wenn Sie eine Rendite erzielen, die drei Prozent niedriger ist als die Teuerungsrate?

Ein Auto der Mittelklasse hat „zu D-Mark-Zeiten“ rund 38.000 DM gekostet (etwas mehr als 19.000 EUR). Heute bekommt man kaum noch ein Modell dieser Klasse zum Preis von 19.000 EUR. Und seit der Abschaffung der D-Mark sind erst elf Jahre vergangen!

Trotzdem gehe ich nicht davon aus, dass es eine Megainflation geben wird, zumal die Billionen schweren Rettungsaktionen der kommenden Jahre nicht in den Wirtschaftskreislauf, sondern vor allem in die Rettung der Banken fließen werden. Das ist keine Grundlage für eine Megainflation, vor der sich viele fürchten.

Warum investiere ich auch in „Dividendenaktien“, die oftmals sehr langweilig monatelang nicht an Wert gewinnen?

Nun, irgendwann werden auch diese „Langweiler“ einen Kurssprung nach oben vollziehen, nach der Bekanntgabe guter Unternehmenszahlen, der erfolgreichen Einführung neuer Produkte usw. Zu diesem Zeitpunkt möchte ich natürlich bereits investiert sein, deshalb halte ich auch an diesen langweiligen Dividendenpapieren fest, wird mir doch meine Wartezeit mit der Zahlung ansehnlicher Dividendenerträge versüßt.

Diese Erträge werden in neue oder bereits gehaltene Aktien reinvestiert. Die Folge: Die kommenden Dividendenerträge werden höher ausfallen, diese werden wieder investiert usw.

Es ist „völlig normal“, wenn man nach ca. zehn Jahren eine Rendite auf sein investiertes Kapital von 10% p.a. oder mehr erzielt. Nach 20 Jahren können es 30% oder mehr sein, je nachdem, wie diszipliniert man seine „Dividendenhamster-Strategie“ über die Jahre hinweg betrieben hat.

Einen Börsencrash muss man mit dieser Hamsterstrategie nicht fürchten- im GEGENTEIL: Im Anschluss warten noch höhere Renditen auf den „Hamster“!

Ein Beispiel:

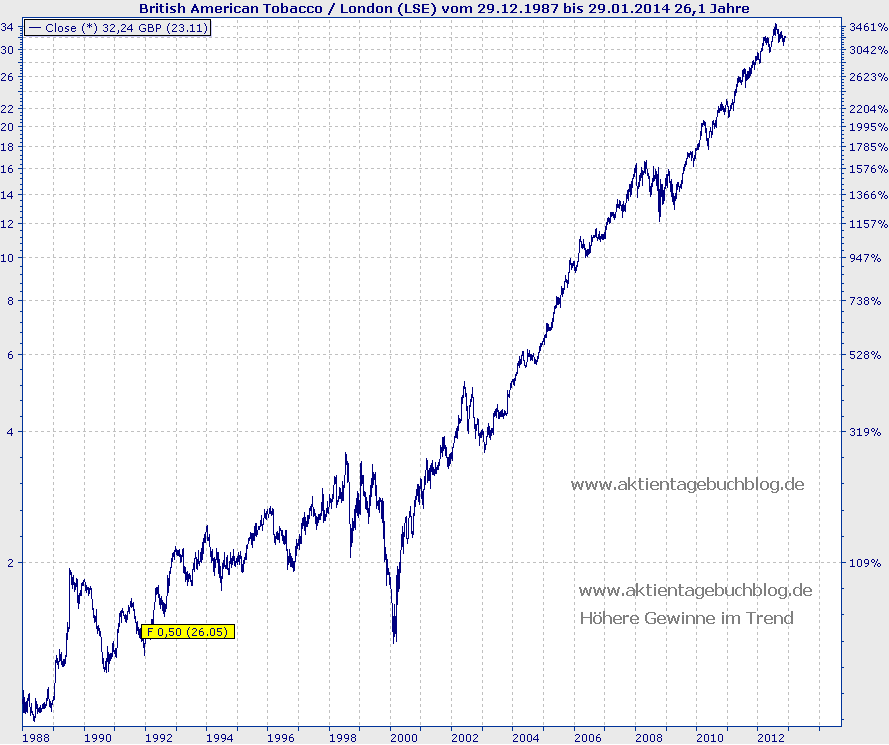

Der Konzern British American Tobacco (BAT) zahlte die folgenden Dividendenerträge (Angaben in USD) an seine Aktionäre aus:

Im Jahr 1988 hat ein Anleger im April „nur“ 0,10 USD je BAT-Aktie erhalten, im September „nur“ 0,073 USD.

Im März 2012 waren es bereits 2,775 USD und im September 2012 nochmals 1,324 USD.

Der Kurs der BAT-Aktie ist jedoch seitdem „zusätzlich“ noch gestiegen:

Fast 1.300% ist die Aktie von BAT seit 188 gestiegen! Fantastisch!

Doch einschließlich der gezahlten Dividendenerträge hat ein Anleger seitdem gigantische 3200% Wertgewinn erzielt:

Nun ist auch BAT im Crash des Jahres 2000 kräftig gefallen, so dass ein BAT-Aktionär ebenfalls mit dem Problem der heftigen Kurs-Schwankungen leben können musste, die eben leider zur Aktienanlage dazu gehören. (Doch selbst der Wert von Immobilien schwankt heftig, wobei der aktuelle Preis- anders als die Aktienkurse- jedoch nicht täglich über das Laufband der Nachrichtensender läuft.)

Und es gibt auch „gemächlichere Dividendenaktien“, die langsamer gestiegen sind als z.B. BAT und die demzufolge auch weniger kräftig korrigieren dürften, wenn wieder einmal die große Börsenpanik herrschen wird.

Warum sind viele deutschen Aktien keine Dividendenaktien?

Nun, die besten Dividendenzahler haben eben ihren Sitz in den USA.

Wussten Sie, dass z.B.

– Colgate Palmolive seit 1895!! Dividenden zahlt?

– XXXX* seit 1890! Dividenden zahlt?

– XXXX*seit 1920 Dividenden ausschüttet?

(*Die Namen dieser Aktien erfahren Sie im neuen Dividendendepot, das am 26. Januar aufgelegt wird.)

Hinzu kommt, dass viele dieser langfristig zuverlässigen Dividendenzahler ihre Dividende seit vielen Jahrzehnten beständig anheben (z.B. Colgate seit 1963, XXXX* seit 1957!!)

Jedes Jahr steigt die Dividende bei vielen dieser Unternehmen!

KASSIEREN SIE MIT!

Alle reden über die Krise! Die o.g. Unternehmen haben schon viele Krisen überstanden und werden auch die aktuellen und die zukünftigen überstehen. Fiscal Cliff! Na und!

Wichtig: Es kommen nur Aktien von Unternehmen in Frage, die ihre Dividende zum Großteil aus ihren Gewinnen zahlen können bzw. überwiegend aus diesen, denn es wir auch Jahre geben, in denen das ausnahmsweise nicht der Fall sein könnte. (In dem Fall muss man genauer beobachten).

Auf diese Weise fallen die meisten der immer wieder empfohlenen „Dividendenaktien“ als Kaufkandidaten von Vornherein heraus.

Was nützt mir z.B. eine einmalige hohe Dividende, wenn das Unternehmen ein Jahr später womöglich gar keine mehr auszahlen wird/kann? Was nützt mir eine Dividendenrendite von z.B. 6 oder gar 8%, wenn die entspr. Aktie seit vielen Jahren im Schnitt 10 oder gar 15% gefallen ist?

Was nützt es mir, wenn ich eine Aktie wegen der hohen Dividendenzahlung kaufe und das entspr. Unternehmen kürzt diese im kommenden Jahr?

Fazit: Die Auswahl der langfristig zuverlässigen „Dividendenzahler“ und deren Fundamentaldaten sind wichtig, um langfristig sowohl Erträge als auch Kursgewinne zu erzielen.

Bevor es losgehen kann:

„Dividendenaktien“ sollte man lediglich über einen Broker kaufen, der KEINE Gebühren für das Einbuchen der Dividenden erhebt, da ansonsten die hohen Kosten die Erträge zum Großteil auffressen werden. Auch sollten die Order-Gebühren niedrig sein, denn wir wollen auch immer wieder Aktien nachkaufen. (Geeignet sind z.B. Broker wie die DAB-Bank, die Targobank, die DIBA, Comdirect usw. Nicht geeignet sind ebenfalls die meisten Hausbanken, da deren Gebühren viel zu hoch sind.)

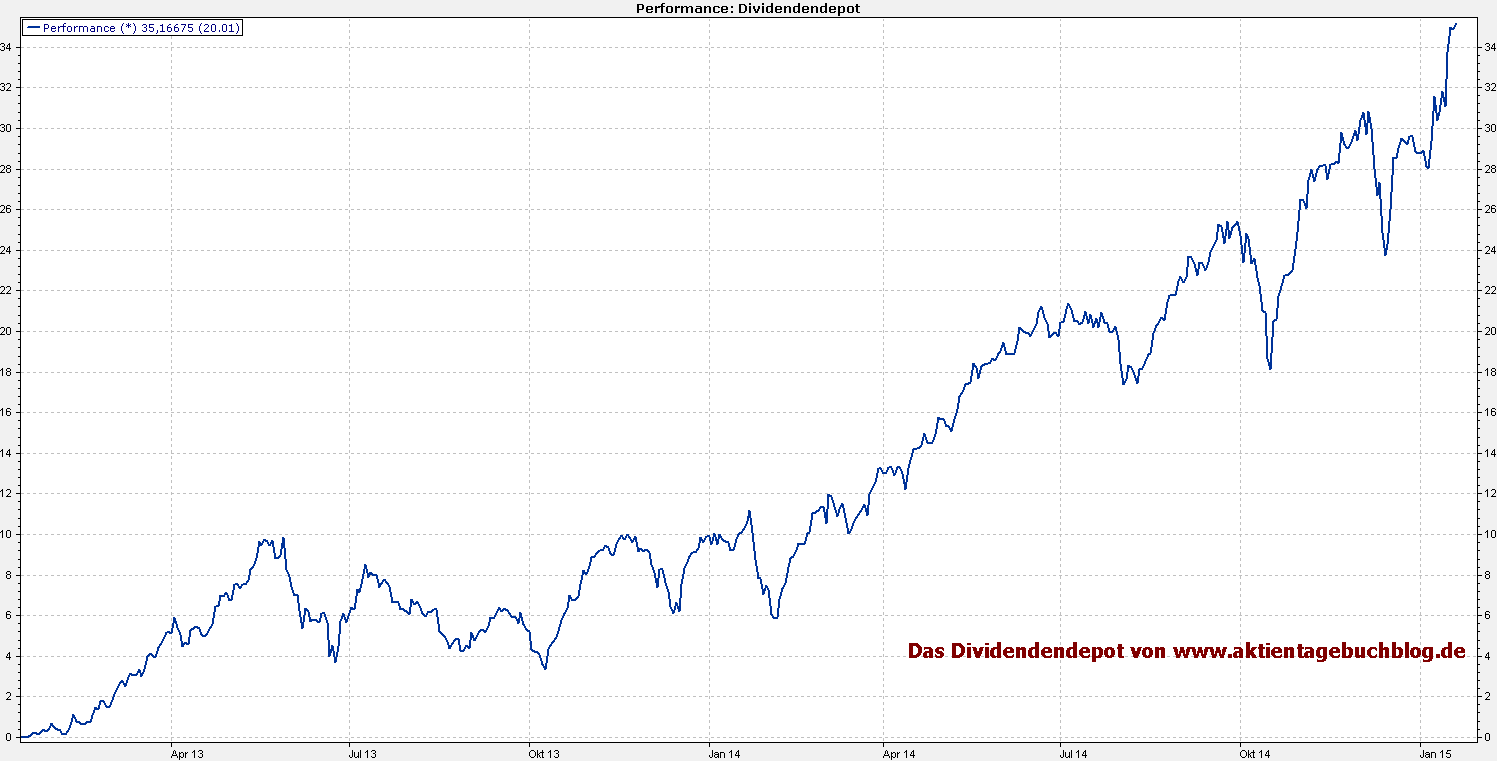

Die bisherige Entwicklung des Dividenden-Depots (netto, also abzüglich der Steuern und Transaktionskosten) kann sich sehen lassen:

Netto +35,16% seit Auflage am 15.01.13 (Stand: 20.01.15- und das trotz des Absturzes der Ölaktien!!!) können sich in einer Zeit, in der ein Festgeldkonto maximal brutto 1,2 % Zinserträge erzielt, duchaus sehen lassen.

Da sich zu wenige Leser gefunden haben, die sich für ein Dividenden-Depot interessieren, führe ich das Depot als Premium-Blog,

in das sich alle Leser des Premium Dienstes einloggen können. Das aktuelle Passwort steht immer in der aktuellen Wochenübersicht des Premium Dienstes.